この税は、不動産(土地や家屋)を取得した方に対して課税されるものです。市町村が毎年課税する固定資産税とは異なり、取得したときに1回限り納める税になります。

納める人・・不動産(土地や家屋)を売買・交換・贈与・建築(新築・増築・改築)などにより取得した人

※不動産(土地や家屋)の取得とは、登記の有無、有償、無償の別などを問わず、その不動産の所有権を現実に取得することをいいます。

納める額・・税額=不動産の価格(課税標準額)×税率

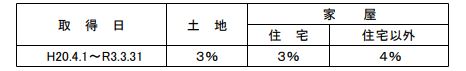

税率:4% ただし取得日に応じて以下の特例(経過措置)があります。

※1 「不動産の価格」とは、原則として市町村の固定資産課税台帳に登録されている価格(いわゆる固定資産評価額)をいいます。

(実際の購入価格や建築工事費などの価格ではありません。)

ただし、新築家屋などで固定資産課税台帳に価格が登録されていない場合は、総務大臣の定めた固定資産評価基準により県知事が決定した価格をいいます。

※2 宅地などについては、その取得が2021年3月31日までに行われた場合は、価格の2分の1が不動産の価格(課税標準額)となります。=「宅地に係る特例措置」

免税点・・取得した不動産の価格が次の場合には、不動産取得税は課税されません。

・土地(「宅地に係る特例措置」が適用されている土地については適用後の価格)・・10万円未満

・家屋 建築(新築・増築・改築)によるもの・・・・・・・・・・・・・一戸につき23万円未満

売買、贈与、交換などによるもの・・・・・・・・・・・・・・・一戸につき12万円未満

非課税・・次の場合には、不動産取得税は課税されません。

・相続により不動産を取得した場合(ただし、死因贈与は相続に含まれません。)

・宗教法人、学校法人等がその本来の事業の用に供する不動産を取得した場合

・公共の用に供する道路や保安林、墓地などを取得した場合

・法人の合併又は分割により不動産を取得した場合(一定の要件があります。)

住宅の取得に対する軽減

取得した住宅が、次の要件に該当する場合には、その住宅の価格から一定の額が控除されます。

税額=(不動産の価格-控除額)×税率(住宅:3%)

(1)新築住宅を取得した場合 住宅部分の延床面積が50㎡(貸家共同住宅にあっては40㎡)以上240㎡以下のもの(※上記要件を満たす住宅を「特例適用住宅」といいます。)

控除される額・・一戸につき1,200万円。

(注)1.長期優良住宅の普及の促進に関する法律に規定する認定長期優良住宅の新築の場合については、控除される額が一戸につき1,300万円となります。(2022年3月31日まで)

2. 認定長期優良住宅については、固定資産税(市町村税)においても軽減措置があります。

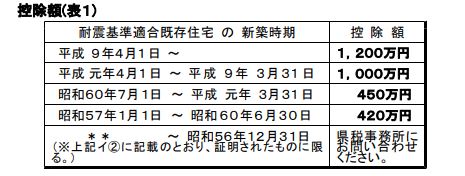

(2)中古住宅を取得した場合 下記ア、イの要件をすべて満たす必要があります。なお、取得者は個人に限られます。

ア 住宅の新築後の経過年数等について、次のいずれかの要件に該当すること

①昭和57年1月1日以降に新築されたもの

②木造・軽量鉄骨造の場合・・・・・・・・・・新築後20年以内のもの

③鉄骨造・鉄筋コンクリート造等の場合・・新築後25年以内のもの

④ ①、②、③に該当しない住宅で、「新耐震基準」に適合することが証明されたもの

イ 住宅部分の延床面積が50㎡以上240㎡以下のもの

※上記ア、イの要件をすべて満たす住宅を「耐震基準適合既存住宅」といいます。

※新耐震基準に適合しない中古住宅を取得し、入居前(取得した日から6ヶ月以内)に、耐震改修を行い、新耐震基準に適合することの証明を受け、かつ、

当該住宅に取得者自らが居住する場合は軽減措置があります。

※「延床面積」については、次の点にご注意ください。

①増・改築の場合は、増・改築後の全体の面積が延床面積となります。

②住宅と一体になって効用を果たす附属家(車庫・物置等)を住宅と同一敷地内に建築された場合は、その附属家の面積も延床面積に含めます。

③分譲マンションなど区分所有家屋の延床面積については、専有部分の床面積と専有部分に応じて按分した共用部分の床面積との合計面積で判定します。なお、賃貸マンションなどについても、独立的に区画 された部分ごとに区分所有家屋に準じた方法で判定します。

※平成27年度税制改正で、買取再販業者が中古住宅(新築から10年以上経過しているものに限る。)を取得し、2年以内に一定のリフォーム工事(耐震、省エネ、バリアフリー等)を行った上で個人(自己居住用に限る。)に販売した場合に、買取再販業者が取得する中古住宅に係る不動産取得税の税額を減額する特例措置が創設されました。